駐車場経営の確定申告②駐車場経営の経費について

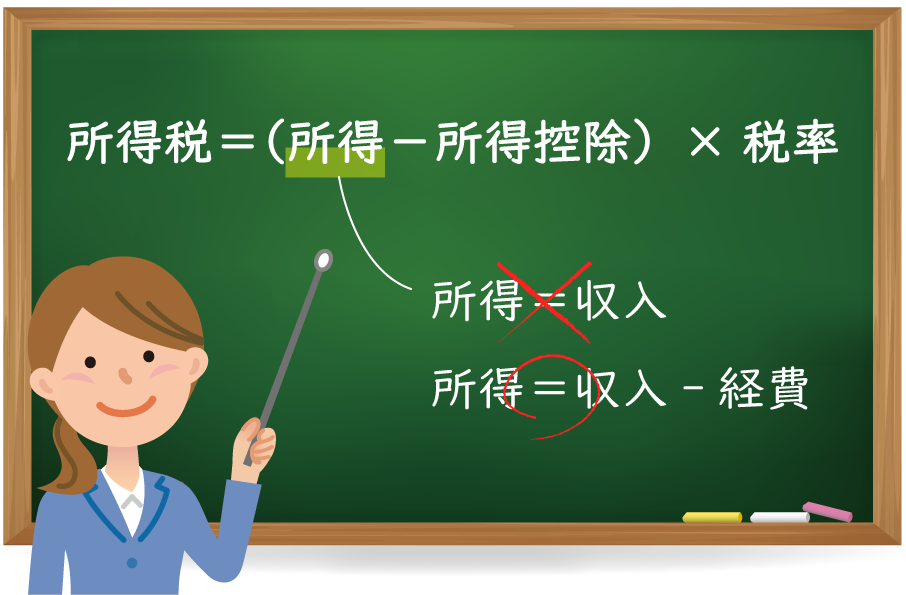

確定申告によって確定する税金に所得税があります。

前回、『駐車場経営の確定申告①駐車場経営の所得と申告について』では、駐車場経営で得た所得について確定申告が必要かどうかをご説明しました。

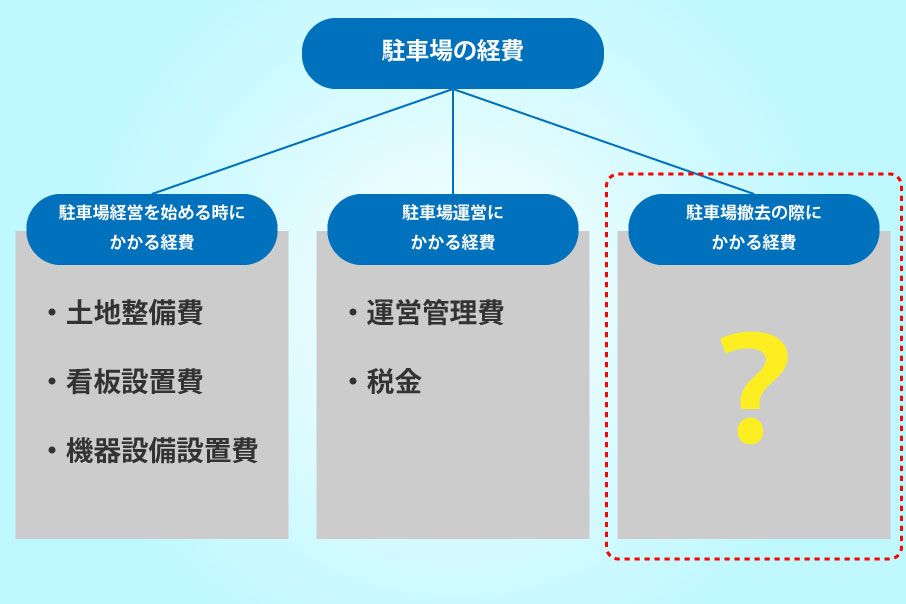

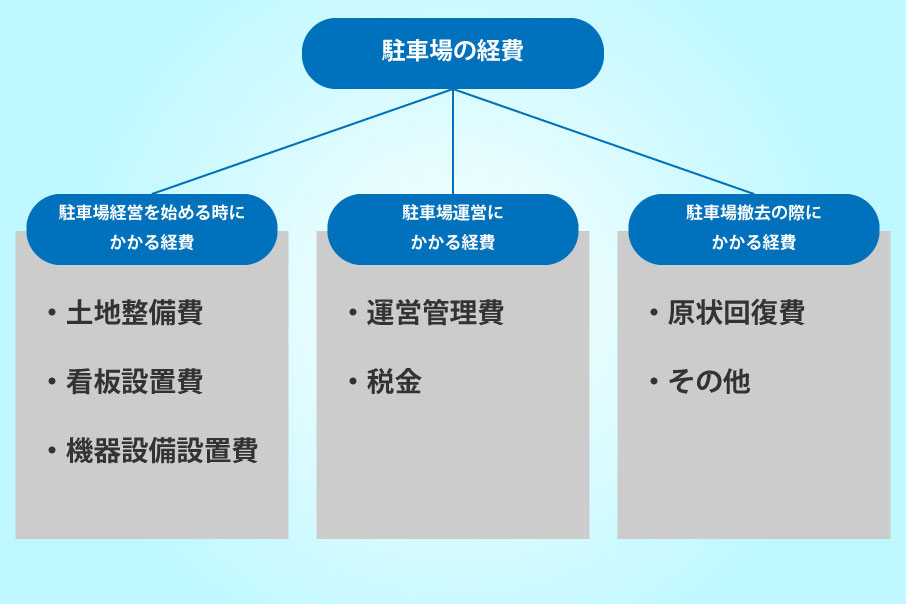

確定申告シリーズ第2弾となる今回のテーマは、駐車場経営における経費です。

正しく納税する為には、所得の計算を正しく行なう必要があります。

所得の計算方法は『収入-経費』ですので、なにが経費となるのかを把握しておきましょう。

経費を正しく算出することで節税に繋がるかもしれませんよ!

今回は個人で経営している方もしくは、これから個人で経営したいとお考えの方の為に、主な経費をご説明いたします。

ここで列挙するのは、基本的に経費となりますので、確定申告する際に是非お役立てください。

※駐車場運営会社に土地を借り上げてもらいサブリースしている場合は、初期費用0円ランニングコスト0円の為、税金以外ほとんど経費として計上するものはありません。

- 月極とコインパーキングで異なる経費

- 駐車場経営を始める時にかかる経費

2-1.土地整備費の内訳

2-2.看板設置費の内訳

2-3.機器設備設置費の内訳 - 駐車場運営にかかる経費

3-1.運営管理費の内訳

3-2.税金の内訳 - 撤去の際にかかる経費

4-1.原状回復費の内訳

4-2.その他撤去にかかる経費 - まとめ

1.月極とコインパーキングで異なる経費

前回、『駐車場経営の確定申告①駐車場経営の所得と申告について』で説明した通り、駐車場経営は不動産所得か事業所得(場合によっては雑所得)に該当します。

所得税の計算式は

所得税=(所得-所得控除)×税率

そして、所得の計算方法は、次の計算式になります。

所得=収入-経費

所得を計算するうえで、重要になるのが「経費」です。

1. 必要経費に算入できる金額

事業所得、不動産所得及び雑所得の金額を計算する上で、必要経費に算入できる金額は、次の金額です。

- (1)総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

- (2)その年に生じた販売費、一般管理費その他業務上の費用の額

引用元:No.2210 やさしい必要経費の知識

※2023年12月15日現在の情報を掲載しております。

経費とは、事業を進めるにあたって必要になった費用のことを言います。

「必要経費」や「コスト」とも言われますが、駐車場経営の場合、例えば舗装費用や機器設備費用、税金等が該当します。

一口に駐車場経営と言っても、月極駐車場とコインパーキングでは経費が異なります。

コインパーキングの方が機器設備が多い為、月極駐車場より多く経費がかかります。

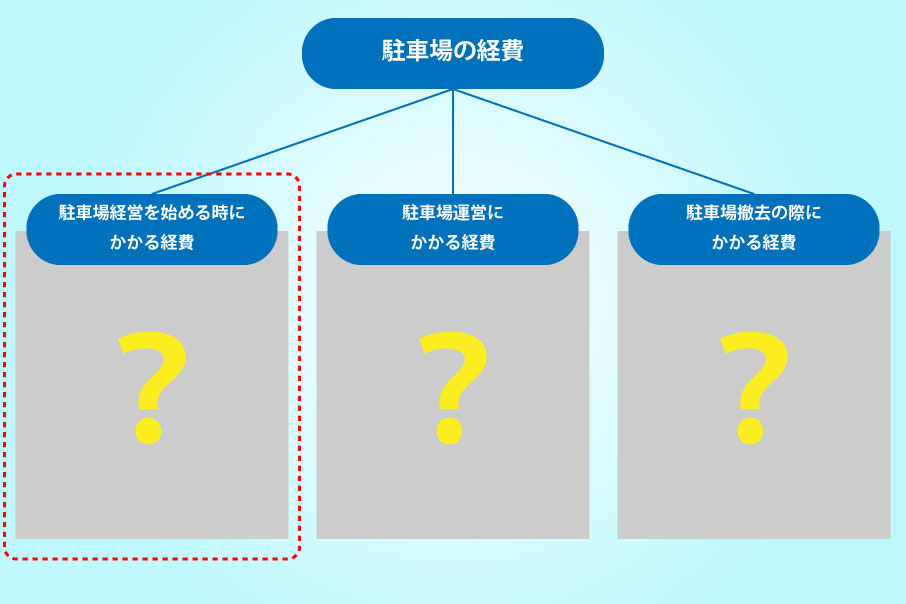

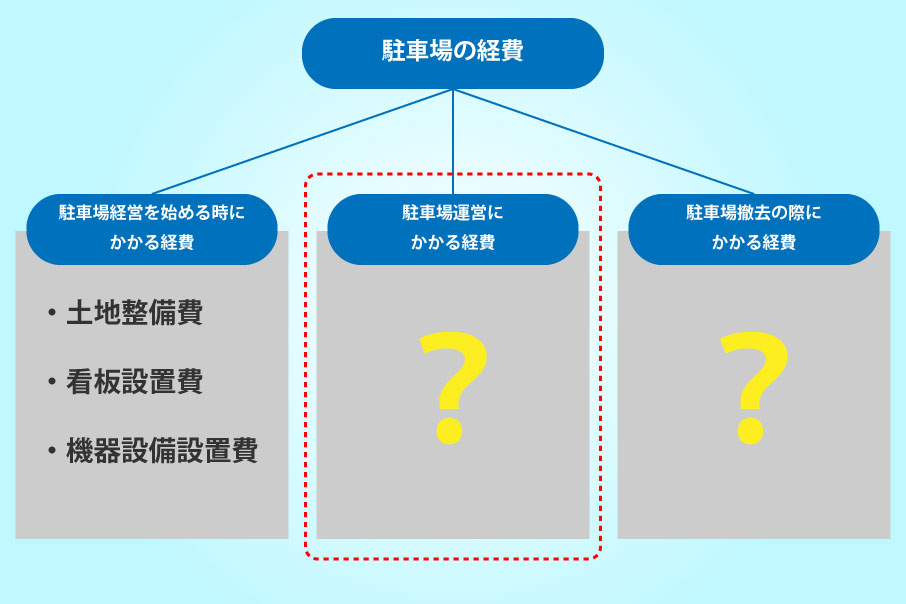

ここからは、月極駐車場とコインパーキングに分類した上で、下記3つのフェーズごとに分けて必要経費について説明していきましょう!

- 駐車場経営を始める時にかかる経費

- 駐車場運営にかかる経費

- 撤去の際にかかる経費

2.駐車場経営を始める時にかかる経費

駐車場経営開始時には、下記3つが経費となります。

- 土地整備費

- 看板設置費

- 機器設備設置費

それぞれ詳しく説明していきましょう。

2-1.土地整備費の内訳

まずは、細かな費目を表から確認してみましょう。

| 月極駐車場 | コインパーキング | ||

|---|---|---|---|

| 土地整備費 | 舗装費 | △ | 〇 |

| 車室区画整備 | 〇 | 〇 | |

| 車室番号表記 | △ | 〇 | |

| 車止め設置 | △ | 〇 | |

〇…必要 △…場合によっては不要 ×…不要

- 舗装費

- 未舗装<アスファルト舗装<コンクリート舗装 の順で費用は高くなります。

月極駐車場の場合、初期費用を抑えたいとお考えなら、未舗装の砂利敷きでも運営は可能です。

コインパーキングの場合は、アスファルト舗装が一般的です。

機器設備の設置がある為舗装は必須です。 - 車室区画整備費

- 車室区画整備費とは、車室を区切る為のライン引きや区画用ロープのことです。

アスファルト舗装、コンクリート舗装の場合はライン、砂利敷きの場合は区画用ロープで区切ります。 - 車室番号表記

- 利用者に駐車している番号、位置を示す為に表記します。

砂利敷きの駐車場では表記がないこともあります。 - 車止め設置

- 車室後方の路面に設置します。

運転者が停止位置を知るための目安としてや、壁やフェンス等への接触を防ぐ為に設置します。

たまに、「土地購入費は経費として計上できるのでしょうか?」という質問を頂きますが、土地購入費を経費として計上することはできませんので注意しましょう。

土地購入費は経費に該当しませんが、土地に建物が建っており、それを解体して駐車場にした場合は、解体費用を経費として計上できるケースがあります。

この場合、建物が何の用途に供されていたかによって取扱いが異なりますので、判断に悩まれた場合は、税務の専門家へ相談しましょう。

2-2.看板設置費の内訳

| 月極駐車場 | コインパーキング | ||

|---|---|---|---|

| 看板設置費 | 料金案内看板 | △ | 〇 |

| P看板満空灯 | × | 〇 | |

| 利用規約看板 | △ | 〇 | |

〇…必要 △…場合によっては不要 ×…不要

- 料金案内看板

- 料金や問い合わせ先を記載した看板のことです。

月極駐車場の場合は設置していないケースもありますが、最低限問い合わせ先は表記することをおすすめします。

コインパーキングの場合、利用料金の表記次第ではクレームに繋がることもあるので、わかりやすい料金体系で尚且つ駐車場内の目立つところに看板を設置する必要があります。 - P看板満空灯

- P看板満空灯はコインパーキングの場合必要となる設備です。

コインパーキングを示す看板のことで、満車・空車の表示をLEDで表示し、利用者に知らせます。 - 利用規約看板

- 駐車場の使い方やルール等が記載された看板のことです。

月極駐車場の場合契約書に記載されているケースが多く、コインパーキングの場合は利用者から見える場所に看板が設置されていたり、シールタイプで精算機等に貼って掲示している場合があります。

2-3.機器設備設置費の内訳

| 月極駐車場 | コインパーキング | ||

|---|---|---|---|

| 機器設備設置費 | 料金精算機 | × | 〇 |

| 精算機用テント | × | 〇 | |

| 場内照明、看板照明 | △ | 〇 | |

| ロック板またはゲート機 | × | 〇 | |

| 防犯カメラ | △ | 〇 | |

| フェンス | △ | 〇 | |

| 遠隔システム | × | 〇 | |

| 各種決済端末 | × | 〇 | |

〇…必要 △…場合によっては不要 ×…不要

- 料金精算機

- コインパーキング内に設置されている駐車料金の支払いをする機器のことです。

駐車場の規模や稼働によっては、出口の渋滞緩和対策の1つとして、通常の精算機の他に事前精算機を設置することもあります。 - 精算機用テント

- 精算機の上に設置してある照明付きの簡易的な屋根のような設備です。

精算機の故障を防ぐためや、利用者の利便性向上を目的に設置されます。 - 場内照明、看板照明

- こちらも利用者の利便性向上を目的に設置されます。

月極駐車場では設置をしていないケースもあります。 - ロック板またはゲート機

- ロック板は、20台未満の比較的規模が小さいコインパーキングで採用されているシステムです。

大型駐車場や商業施設ではゲート式が導入されています。 - 防犯カメラ

- 防犯カメラは犯罪抑止の効果があり、駐車場内のマナー向上に繋がりますので、月極駐車場・コインパーキング問わず設置して頂きたい設備です。

- フェンス

- 防犯の目的や、隣地への侵入、事故を防ぐために設置されます。

こちらも、月極駐車場・コインパーキング問わず設置して頂きたい設備です。 - 遠隔システム

- 売上データや利用データを管理画面から確認でき、遠隔で機器操作もできるシステムのことです。

コインパーキング経営には必要不可欠なシステムです。 - 各種決済端末

- 近年、キャッシュレス化が進んだ影響で、クレジットカードやSuica、PASMO等の現金以外で決済できる端末を設置するコインパーキングも増えています。

月極駐車場とコインパーキングの経費で大きく異なるのが、この機器設備設置費用の部分です。

駐車場経営を始める時にかかる経費の中には、アスファルト舗装や、P看板満空灯、精算機等、時の経過とともに劣化する資産が数多くあります。

これを減価償却資産と言い、これらは『減価償却費』として耐用年数に応じて経費を計上いたします。

減価償却費とは、長期間にわたって使用される固定資産の取得に要した支出を、取得した年に全額必要経費にするのではなく、耐用年数に応じて毎年少しずつ費用計上していくように分割した費用のことで、経理上の仕訳に使われる勘定科目です。

なぜこのようなことをするのか、と言いますと、収益を得るために利用した期間に応じて費用計上(減価償却)を行い、各期間(所得税では暦年)の正しい業績を計算する為にこのような計算を行います。

この減価償却費は、大きな支出を伴い資産を購入したときに生じる可能性が高いので、注意しましょう。

減価償却費に関しては、少し複雑な部分もあるので、詳しくは税務の専門家へご相談ください。

3.駐車場運営にかかる経費

駐車場運営にかかる経費は大きく分けて下記2つに分けられます。

- 運営管理費

- 税金

それぞれ詳しく説明していきましょう。

3-1.運営管理費の内訳

| 月極駐車場 | コインパーキング | ||

|---|---|---|---|

| 運営管理費 | 集金費 | △ | 〇 |

| 場内清掃費 | 〇 | 〇 | |

| 電気代 | △ | 〇 | |

| 保険料 | 〇 | 〇 | |

| 24時間緊急対応費 | × | 〇 | |

| コールセンター費 | × | 〇 | |

| 設備メンテナンス費 | × | 〇 | |

| 消耗品費 | △ | 〇 | |

| 遠隔システム利用料 | × | 〇 | |

| 通信費 | × | 〇 | |

| 決済手数料 | × | 〇 | |

〇…必要 △…場合によっては不要 ×…不要

- 集金費

- コインパーキングの場合は、精算機内の売上金を回収します。

月極駐車場コインパーキング問わず、集金業務を駐車場運営会社や不動産会社に委託することができます。

委託した際は、管理委託費が全額経費となります。 - 場内清掃費

- 不特定多数の方が利用するコインパーキングは、汚れやすく、タバコの吸い殻や空き缶、ペットボトル等が投げ捨てられていることもあります。

ゴミがあると事故の原因にもなりますし、売上低下にまで結びつく可能性があります。

駐車場内の清掃の為に購入した清掃道具もしくは、清掃業務を委託している場合は委託費が経費にあたります。 - 電気代

- 場内照明や看板照明で使用した電気代も、もちろん経費として計上可能です。

水道光熱費として経費計上しましょう。 - 保険料

- 駐車場内での事故や災害に備えて保険に加入する方もいるでしょう。

施設賠償責任保険や火災保険等、駐車場経営に関する保険は多数あります。

下記関連記事を参考に必要であれば保険に加入しておきましょう。

- 24時間緊急対応費

- 24時間365日稼働しているコインパーキングでは、様々なトラブルが発生します。

紙幣詰まりや駐車券切れ、精算料金に関するお問合せ等これらトラブルに対応する為、24時間365日対応のコールセンターや警備会社との連携は必須です。 - コールセンター費

- オーナー様ご自身で24時間365日お客様からのお問合せを受けるのは難しいので、オーナー様の多くはコールセンター業務を委託しています。

こちらも委託費用は経費として計上できます。 - 設備メンテナンス費

- ロック板や精算機等、機器は故障することがありますので、メンテナンスは必須です。

こちらもオーナー様ご自身で行なうのは難しいので、業者に依頼しましょう。 - 消耗品費

- 主な消耗品は、ロール紙(レシート用紙)、駐車券、ゲートバー、蛍光灯等です。

これらも必要経費となります。 - 遠隔システム利用料

- コインパーキング経営のみ必要になるのですが、駐車場の利用状況をリアルタイムで見れる遠隔システムがあります。

売上状況から料金変更を実施したりする際に使用します。 - 決済手数料

- クレジットカードやSuica、PASMO等キャッシュレス決済ができる精算機を使用する際は、決済手数料がかかります。

この手数料も経費として計上できます。

コインパーキングの場合、集金や清掃、コールセンター業務、設備メンテナンス等は駐車場運営会社や不動産会社に委託をしている方が多いでしょう。

その場合は「管理委託料」が必要経費となります。

3-2.税金の内訳

税金に関しては月極駐車場とコインパーキングで違いはありません。

駐車場経営でかかる主な税金はこちらです。

| 月極駐車場 | コインパーキング | ||

|---|---|---|---|

| 租税公課 | 固定資産税 | 〇 | 〇 |

| 都市計画税 | △ | △ | |

| 消費税 | 〇 | 〇 | |

〇…必要 △…場合によっては不要 ×…不要

固定資産税は、土地等と建物等それぞれにかかる税金のことで、固定資産の所有者に対して課税される税金になります。

都市計画税も同じく土地等と建物等それぞれにかかる税金になりますが、都市計画税の課税対象者は、「市街化区域内」に土地等・建物等を所有している方となります。

固定資産税と都市計画税については、下記の記事で詳しく説明しています。

駐車場経営のメリット・デメリットを分かりやすく解説していますので、こちらも合わせてお読みください。

4.撤去の際にかかる経費

駐車場を撤去する際にも費用がかかります。

原状回復にかかった費用も経費として計上できますので覚えておきましょう。

4-1.原状回復費の内訳

| 月極駐車場 | コインパーキング | ||

|---|---|---|---|

| 原状回復費 | 舗装工事費 | △ | 〇 |

| 機器撤去費 | × | 〇 | |

| 看板撤去費 | △ | 〇 | |

〇…必要 △…場合によっては不要 ×…不要

原状回復費とは、土地をもとの状態に戻す費用のことです。

- 「思ったより収益が上がらなかった」

- 「もともと自宅を建設する予定の土地で、短期間だけコインパーキングにしていた」

契約の内容にもよりますが、月極駐車場・コインパーキングをやめることになった時は、土地を契約前の状態に戻す場合があります。

原状回復費に含まれるのは、舗装工事費、機器撤去費、看板撤去費です。

「どこまで元に戻すのか」、「費用の負担割合は?」等トラブルの原因になりやすい部分ですので、契約内容をよく確認しましょう。

4-2.その他撤去にかかる経費

駐車場経営をやめる際は、原状回復費の他にもかかる費用があります。

具体的には、下記2つです。

- ①契約者対応費

- これは月極駐車場に限った話ですが、駐車場を撤去する場合や管理会社が変更になる場合は、契約者への説明が必要になります。

その際、書類を郵送することになるかと思いますが、郵送費等契約者対応にかかった費用を経費として計上できます。 - ②違約金

- 駐車場オーナーの都合により、駐車場の経営を止める場合や管理会社が変わる場合に、駐車場管理会社・利用者様に支払う費用のことです。

これも契約内容によりますので、契約書をよく確認しておきましょう。

初期費用やランニングコストについては把握している方も多いと思いますが、撤去の際にも費用がかかることを覚えておきましょう!

5.まとめ

駐車場経営の経費は、駐車場の種類や契約形態で大きく異なります。

正しく納税する為には、正確な経費の把握が大切です。

特に、個人で経営されている方は、経費を正しく算出することで節税に繋がる可能性がありますので、契約内容や収支の流れもよく確認しておきましょう。

ここで挙げたものは、基本的に必要経費に該当しますが、判断が難しいときは管轄の税務署もしくは税理士等税務の専門家へ相談されることをおすすめします。

アップルパークでは、駐車場経営・駐輪場経営に関するご相談・お見積り・現地調査を無料で行っております。

駐車場経営・駐輪場経営をはじめとした土地活用に興味がありましたら、お気軽にご相談下さい。

今回は、駐車場経営の確定申告について2回に渡ってご説明しましたが、駐車場経営を成功させるためには利回りや費用等駐車場経営全体の事を知る必要があります。

こちらも是非合わせてお読みください。

税理士法人M.T.総研 税理士

資産税(相続や贈与など)に関わる業務経験20年以上。

経験に裏打ちされたアドバイスには定評がある。